З 15 вересня облікова ставка становить 20%. Напередодні в НБУ її знизили на два відсоткових пункти. Цим кроком продовжили цикл пом'якшення процентної політики. Як пояснив голова НБУ Андрій Пишний, далі зниження облікової ставки продовжиться, але за сприятливих для цього умов. "Ми – Україна" розбирався, на що впливає цей показник та як його переглядатимуть надалі.

На що впливає облікова ставка?

Облікова ставка – це орієнтовна вартість грошей, як ресурсу, відсоток, до якого прив'язані вартість депозитних сертифікатів НБУ та рефінансування банків. Також, наслідуючи ставку, переглядають прибутковість облігацій внутрішньої державної позики: держава віддає більше грошей за можливість позичати через цей фінансовий інструмент.

Підвищуючи ставку, Нацбанк стримує потік грошей через банки до реального сектору економіки. Якщо спростити опис процесу, то в такому разі високими є ставки прибутковості за ОВДП та депозитними сертифікатами. І банкам цікаво отримувати їх, а не тільки виконувати функцію фінансового посередника, надаючи кредити населенню та реальному сектору економіки.

За сім місяців цього року банківська система отримала 83,2 млрд грн прибутку.

"У доходах банків 67% становили процентні доходи, - пояснює директор департаменту монетарної політики та економічного аналізу НБУ Володимир Лепушинський. - У структурі процентних доходів найбільшу частку мають доходи від кредитування бізнесу та населення – близько 40%, ще 20% – це доходи від вкладень у внутрішні державні облігації і біля 30% – від вкладень у депозитні сертифікати".

Висока облікова ставка – це висока ставка рефінансування, тобто вартості кредитів НБУ банкам. Дорогий ресурс – і банкам не цікаво поповнювати за рахунок нього свою ліквідність.

Не прямо і не миттєво, але ставка впливає на вартість кредитів та прибутковість депозитів, які пропонують банки. Це відбувається не одразу, оскільки ситуація у кожній фінустанові своя. В залежності від наявних ресурсів, ліквідності, платоспроможності вони по-своєму реагують на зміну.

Але загалом в разі високої ставки НБУ кредити та депозити стають дорожчими, грошей у обігу менше – їх складніше отримати та вигідно зберігати, в результаті знижується інфляція.

Вплив на інфляцію через облікову ставку – це монетарні методи. Підвищення ставки – жорстка монетарна політика, зниження – м'яка. Донедавна Нацбанк тримався жорсткої політики, саме тому таку увагу ми приділили опису впливу високої ставки. До м'якої перейшов менше двох місяців тому.

Як ставка зростала і чому тепер знижується?

На історично низькому рівні облікова ставка в Україні була в червні 2020 р. – 6%. У березні 2021 р. НБУ перейшов до поступового підвищення, і перед повномасштабним вторгненням, у січні 2022 р., підняв її до 10%.

Чотири місяці трималася на цьому рівні, але цикл жорсткої монетарної політики не закінчився. У червні 2022 р. її підняли одразу до 25%. Але керувалися не тільки та не стільки високими темпами інфляції. За рахунок підвищення прибутковості ОВДП, депозитних сертифікатів, депозитів, попит з валютного ринку хотіли спрямувати на заощадження та збереження.

Ставку не змінювали протягом року, а до циклу пом'якшення головний банк країни перейшов у липні. Проте знижує помірними темпами: в середині літа – до 22%, у вересні – до 20%.

Тепер дії пояснюють у першу чергу рівнем інфляції. Індекс споживчих цін, кажуть в НБУ, сповільнюється із випередженням прогнозів. У серпні в річному вимірі склав 8,6%, тоді як у липні був 11,3%.

Причини уповільнення споживчих цін різні. Влітку дешевшають овочі та деякі фрукти – це сезонний фактор. Крупи, борошно, олія стали дешевшими через збільшення їхнього виробництва та низькі експортні ціни. Стабільний валютний курс сприяв тому, що меншими темпами дорожчають продукти з імпортною складовою: кава, чай, риба, солодощі. На інфляцію зростанні тисне пальне, яке через повернення до довоєнних податкових ставок дорожчає.

Але загалом НБУ чекає на те, що саме споживчі ціни гальмуватимуть і далі, але не надто швидкими темпами. У той же час є багато ризиків, пов'язаних із війною, серед яких обстріли інфраструктури, очікуваний дефіцит електроенергії, обмеження на експорт української аграрки.

"Ураховуючи баланс ризиків, стрімке зниження інфляції та спроможність підтримувати курсову стійкість, Правління НБУ вирішило знизити облікову ставку до 20%", - констатує Андрій Пишний.

На рівних із ставкою, тобто 20%, буде прибутковість тримісячних депозитних сертифікатів, з 18% до 16% знижується ставка за ДС овернайт, та з 24% до 22% за кредитами рефінансування.

Як ми й зазначали вище, перегляд прибутковості депозитів рівномірним не буде, бо залежить від багатьох факторів. На зниження від 0,75 до 3 відсоткових пунктів в залежності від установи, типу та строку депозиту можна очікувати протягом найближчих місяців.

Адже з липня, коли облікову знизили на три відсоткових пункти, Український індекс ставок за депозитами фізосіб (дані з 20 провідних комерційних банків) щодо гривневих депозитів суттєвих змін не зазнав. Тримісячні депозити наприкінці липня мали річні 14,07%, а в середині вересня – 14,48%. Депозити на шість місяців були під 15,08%, а тепер під 15,04%, на дев'ять місяців додали у прибутковості з 13,83% до 14,46%, а на 12 місяців втратили: з 15% до 14,6%.

На перегляд кредитних ставок населеня може очікувати, але із застереженням. Голова фінансового комітету ВР Данило Гетманцев констатував, що це відбулось у серпні, після зниження облікової ставки з 25% до 22%.

"Середня ставка за кредитами в гривні юридичним особам (без овердрафту) зменшилась з 20,4% у травні до 19,1% у серпні, за кредитами населення відповідно з 36% до 34,7%", - каже він.

Обсяги кредитування домогосподарств зростають, але потроху. Якщо у складному 2022 р. надані у гривні населенню були на суму 196,8 млрд грн, то у серпні на 214,4 млрд грн. До того ж найбільшу роль на ринку відіграє держава.

"Важливим стимулом для збільшення кредитування населення є державна програма "єОселя" (іпотека під 7%), що стала доступна для широких категорій громадян із серпня цього року. У серпні за програмою "єОселя" видано найбільшу кількість кредитів з початку її роботи – 612 на 876 млн грн", - каже Гетманцев.

Тобто в основному зараз нові кредити українцям – це іпотека під фіксовану ставку, яка прямої прив'язки до облікової не має. Це і є застереженням щодо подальшого перегляду вартості кредитів.

Чи варто пришвидшитись?

Виходячи із пояснень голови НБУ, теоретично знизити ставку можна було б і більше, але там зважують ризики та обережні.

"Більш стрімке зниження облікової ставки в умовах високої чутливості валютного ринку та значного профіциту гривневої ліквідності посилить ризики для курсової стійкості та сталого зниження інфляції", - пояснює Пишний.

Якщо перекласти це на більш зрозумілу мову, то зниження прибутковості ОВДП, депозитних сертифікатів та депозитів спрямує попит на валютний ринок. Гроші ж десь треба рятувати від інфляції. Тому й таке помірне пом'якшення.

Проте багато експертів чекали та чекають більшої сміливості. Економіці для розвитку потрібні гроші, а вони надто дорогі, а висока дохідність депозитних сертифікатів стримує банки від кредитування.

"Відповідь НБУ останнім часом на такі закиди, до речі, традиційна – що вони таким чином зберігають позитивну реальну дохідність гривневих заощаджень, насамперед, для населення. Простими словами, коли ставка за депозитами перевищує інфляцію. Аргумент на противагу – навіть за облікової 15% дохідність за гривневими депозитами перевищуватиме інфляцію у 8,6%. Облікова 15%, ДС та ОВДП на рівні 13%, відтак депозити мають бути десь 10-11%, на рівні очікуваної інфляції цього року, і вище за очікувану інфляцію 2024", - зазначає Євген Дубогриз, радник з питань банків та фінансів CASE Україна.

Інший аргумент, який озвучив голова НБУ, стосується курсової стабільності. Є побоювання того, що в разі суттєвого зниження ставок за депозитами населення рушить на готівковий валютний ринок.

"Люди несуть гроші на депозити не тому, що хочуть отримати підвищений дохід, та чим більша ставка тим більше депозитів у системі. Ні. В Україні це не працює. Відсоток депозитів до ВВП зараз становить 35%. Таким він був і у 2006 році. Більше того, людей дедалі менше цікавить відсотковий дохід. 65-70% депозитів зараз на вимогу або можуть бути забрані будь-якої миті. Хоча до 2013 року було інакше. Тенденція зниження прибутковості за валютними депозитами дуже слабко провокує їх переведення в гривню. Що підкреслює: валюта користується попитом за будь-якої ставки, навіть рівної нулю, куди власне ставки і прагнуть, якщо дивитися тенденції щодо ставок валютних депозитів. Тому навіть якщо НБУ знизить ставку до 5%, нікуди депозитчики не втечуть. Для громадян набагато важливіше мобільність грошей, ніж відсотковий дохід", - вважає економіст Данило Монін.

Проте у різкого зниження облікової ставки є ще один зворотній бік.

"Ставка по ОВДП, яка із зниженням теж піде вниз, що не дуже бажано, - нагадує Дубогриз, - Зараз, коли знову потрібні гроші на фінансування військових витрат, навпаки, треба заохочувати банки та населення брати більше ОВДП".

Проте щодо швидкого перегляду облікової ставки у бік зниження можна тільки розмірковувати. Встановлювати її Нацбанк у своєму праві, та із стратегією там вже визначилися. У середині липня зробили прогноз до 2025 р., який базується на тому, що в середині наступного року суттєво знизяться безпекові ризики.

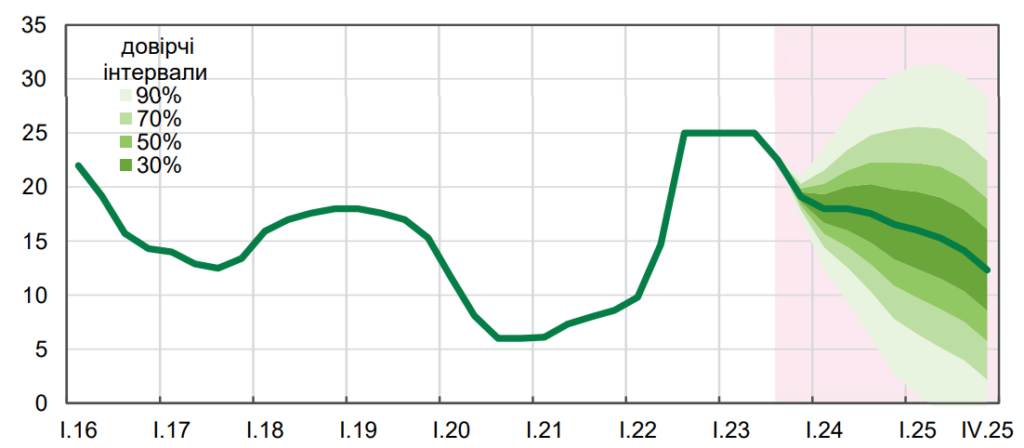

Облікова ставка НБУ, середня (%)

Очікування НБУ щодо рівня інфляції на цей рік – 10,6%, на 2024 р. – 8,5%, на 2025 р. – 6%. Облікову ставку збираються й надалі якщо й знижувати, то в разі відсутності ризиків поступово до 12% протягом двох років. Зараз її переглянули у поточному порядку, з огляду на оцінку подій. А от у жовтні буде проміжний перегляд на підставі нового макроекономічного прогнозу. Сюдячи з липневих планів, десь до 19% до кінця цього року зниження розглядають як можливе.

Нагадаємо, що раніше "Ми – Україна", чому у бюджет на наступний рік закладають курс 41,4 гривні за долар.